Enthält unbezahlte Werbung für NetBid leaseback.

Sale-and-lease-back?

Denken Sie dabei an eine dieser monströsen Finanzierungsformen? Umständlich, teuer und nur für große Unternehmen interessant?

Bis vor kurzem stimmte das. Jetzt revolutionieren junge Technologie-Unternehmen (FinTechs) Volumen und Geschwindigkeit von Sale-and-lease-back-Transaktionen. Als Firstplayer in diesem Markt hat sich die NetBid Finance GmbH mit NetBid leaseback positioniert.

Flexibel mit Künstlicher Intelligenz

Auf der Website von NetBid leaseback bekommen Sie sofort eine erste Einschätzung des Zeitwerts Ihrer Maschine. Möglich macht das ein automatischer Bewertungsassistent, der auf Künstlicher Intelligenz (KI) basiert.

Darüber hinaus verspricht das Leasing-FinTech schnelle Kreditentscheidungen und zügige Auszahlung der vereinbarten Finanzierung. Der ganze Prozess soll innerhalb von 10 Tagen abgewickelt sein.

Auch kleine Finanzierungsvolumen sind möglich. Die Spanne reicht von 20.000 bis 300.000 Euro. So ist diese Finanzierungs-Alternative für viele Unternehmen interessant.

Was eignet sich für Sale-and-lease-back?

Sale-and-Lease-back klappt prinzipiell mit allen Vermögenswerten: Immobilien, Maschinen, Fahrzeugen, Flugzeugen oder sogar Patenten.

NetBid leaseback hat sich auf Sale-and-lease-back von gebrauchten Produktionsmaschinen spezialisiert. Die Maschinen müssen in Schuss sein und uneingeschränkt funktionieren. Und es muss einen Gebrauchtwarenmarkt dafür geben.

Vorteile von Sale-and-lease-back

Gegenüber einer Kreditfinanzierung bietet der Mietrückkauf eine Reihe interessanter Vorteile:

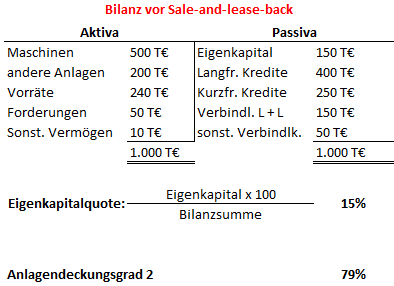

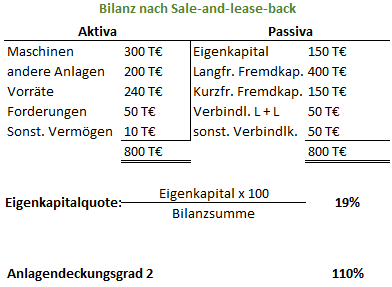

1. Verbesserung der Bilanzstruktur

Durch den Verkauf verschwindet das Anlagegut aus der Bilanz. Dadurch verringert sich die Bilanzsumme und die Eigenkapitalquote erhöht sich.

Im Beispiel wurde eine Maschine mit einem Buchwert von 200 T€ im Rahmen einer Sale-and-lease-back Transaktion verkauft. Mit dem Verkaufserlös wurden kurzfristige Verbindlichkeiten (KK-Linien bei der Bank und Lieferantenschulden) zurückbezahlt.

Das hat zwei positive Effekte:

- Die Eigenkapital-Quote verbessert sich.

Die Maschine wird an die Leasing-Gesellschaft verkauft und verschwindet aus der Bilanz. Mit dem Erlös werden kurzfristige Schulden zurückbezahlt. Dadurch wird die Bilanzsumme kleiner und der Anteil des Eigenkapitals größer.

- Das Anlagevermögen ist komplett langfristig finanziert

Die Anlagendeckung zeigt, inwieweit langfristiges Vermögen auch langfristig finanziert ist. In obigem Beispiel waren das vor der Transaktion lediglich 79 %. Den restlichen 21 % standen kurzfristige Kredite gegenüber.

Nach der Transaktion liegt die Anlagendeckung bei vorbildlichen 110 %. Damit ist auch ein Bodensatz an Vorräten und Forderungen langfristig finanziert.

Beide Effekte verbessern die Rating-Einstufung. Damit kommt das Unternehmen künftig leichter und billiger an Kredite.

2. Realisierung stiller Reserven

Beim Verkauf wird das Anlagegut neu bewertet. Nicht selten ist der aktuelle Marktwert höher als der bilanzierte Buchwert. Dadurch können stille Reserven aufgedeckt werden, was das Eigenkapital des Unternehmens stärkt.

Achtung: Klären Sie vorab, welche steuerlichen Konsequenzen die Aufdeckung stiller Reserven für Ihr Unternehmen hat!

3. Unabhängig von der Rating-Note

Anders als beim Bankkredit ist der Wert des Anlagegutes ausschlaggebend und nicht die Kreditwürdigkeit des Unternehmens. Gerade für Unternehmen mit schwacher Rating-Einstufung ist das ein wichtiger Gesichtspunkt.

Nachteile von Sale-and-lease-back

Gegenüber einer Bankfinanzierung gibt es aber auch Einschränkungen:

1. Lastenfreies Anlagevermögen notwendig

Mietrückkauf geht nur mit Maschinen, die nicht als Sicherheit für ihre eigene oder andere Unternehmensfinanzierungen gebunden sind. Das heißt, die Maschinen müssen abbezahlt und unbelastet von Rechten Dritter sein.

2. Vermeintlich teurer als Bankkredite

Dieses Argument mag im direkten Vergleich mit einem entsprechend langfristigen Bankkredit zutreffen. Aber darum geht es beim Mietrückkauf nicht.

Die gewonnene Liquidität kann genutzt werden, um teure Überziehungen und Betriebsmittelkredite zu reduzieren. Oder um Lieferantenskonti zu nutzen. Das alles führt zu Kostensenkungen. Und dazu, dass künftig Kredite zu günstigeren Konditionen möglich sind.

Fazit:

Gerade in einer schwierigen wirtschaftlichen Situation, in der die Unternehmensrentabilität beispielsweise durch hohe Vorlaufkosten für die Einführung neuer Produkte belastet ist, kann Sale-and-Lease-back ein interessanter Finanzierungsbaustein sein.

Leasing-Fintechs können mit ihren vollautomatisierten Abläufen auch für kleine Unternehmen niedrigere Finanzierungsvolumen anbieten und die Transaktionen schnell und flexibel abwickeln. Daher werden vermutlich in absehbarer Zeit weitere FinTechs dieses Angebot ermöglichen.

Elfriede Hübner

Seit 20 Jahren hilft Elfriede Hübner Wachstums-Unternehmen Kredite zu bekommen.

Sie meint: Der erste Eindruck muss sitzen, sonst ist die Chance vertan.

Hier teilt sie regelmäßig Tipps und Tools für erfolgreiche Kreditverhandlungen.

Bitte geben Sie Ihre E-Mail-Adresse ein und klicken Sie auf den Anforderungs-Button. Zusätzlich zum Dossier erhalten Sie künftig meinen Newsletter. Der Newsletter erscheint maximal einmal im Monat und versorgt Sie laufend mit Tipps und Anleitungen für erfolgreiche Finanzierungsverhandlungen. Hin und wieder werde ich Sie auch über meine aktuellen Angebote informieren. Ich achte auf Ihre Privatsphäre. Ihre Daten werden keinesfalls weitergegeben und Sie können sich jederzeit mit nur einem Mausklick abmelden.

Bitte geben Sie Ihre E-Mail-Adresse ein und klicken Sie auf den Anforderungs-Button. Zusätzlich zum Dossier erhalten Sie künftig meinen Newsletter. Der Newsletter erscheint maximal einmal im Monat und versorgt Sie laufend mit Tipps und Anleitungen für erfolgreiche Finanzierungsverhandlungen. Hin und wieder werde ich Sie auch über meine aktuellen Angebote informieren. Ich achte auf Ihre Privatsphäre. Ihre Daten werden keinesfalls weitergegeben und Sie können sich jederzeit mit nur einem Mausklick abmelden.